时间: 2024-06-09 12:02:04 | 作者: 铜矿

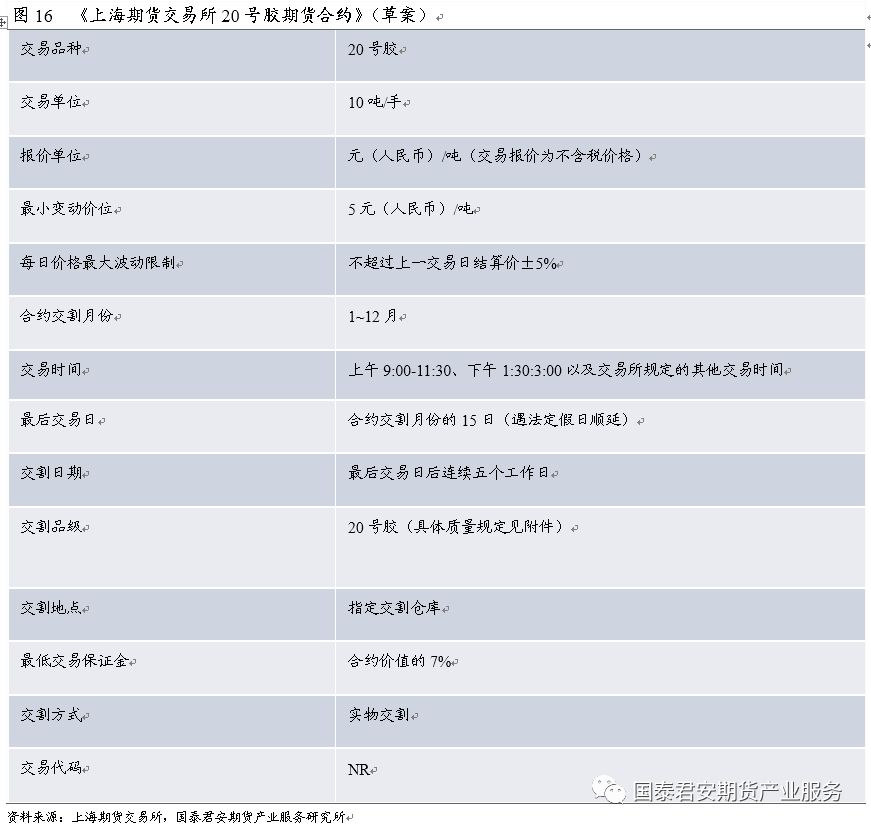

号胶作为面向境外投资者的新品种,会复制原油期货的相关规定,在上海能源中心挂牌上市。原油期货是按照连续合约的形式,预计

2、目前期货交割规则导致远月持续高升水,2017年套利的现货体量已经扩大到150万吨以上,今年预计可能接近200万吨的规模,市场流通库存长期维持在100万吨以上。20号胶上市后,有利于促进沪胶期现回归,由于交割品近似,回归的必然性增加,期现套利的空间收窄,确定性增加。

3、目前上期所设定的交割标的因为品质和价格的原因在下游的应用较少,现货市场和期货市场不匹配,使得下游轮胎厂的套保参与率较低。而我们不难发现到轮胎企业的原料主要有泰标、马标、泰混、马混、印尼标胶等。20号胶上市以后,轮胎企业的买入套保需求会增加。

20号胶上市以后,对生产结构、贸易模式及合约间价差结构都会有比较大的影响。市场会选择生产效益最好的品种,混合胶套利的空间将被压缩,如果年内上市对于1901合约的也会是较大的利空。1809与1901合约的价差可能会经历一个收窄后修复再收窄的过程,价差中枢将远低于去年的水平,预计可能最终在1000-1500元/吨左右。

据悉,上期所20号胶作为特定期货品种的立项申请近日已获得中国证监会批复同意。20号胶期货将复制原油期货有关政策,以“国际平台、人民币计价”为上市模式,采用净价交易、保税交割的方案,全面引入境外交易者参与。20号胶是当今全球天然橡胶产业最主要、最具代表性的品种。全球天然橡胶产量逾1200万吨,约70%用于轮胎制造,其中约80%使用20号胶;20号胶是轮胎产业的重要基础原料,是全球天然橡胶生产、消费、贸易中最主要、最具代表性的品种。中国天然橡胶进口依赖度高达88%,其中近40%是20号胶,2017年中国进口20号胶达到190万吨,我国已变成全球第一大轮胎制造国、20号胶第一大进口国和消费国,主要进口来源国为泰国、印度尼西亚和马来西亚等“一带一路”沿线东南亚国家。下文将从20号胶的生产的基本工艺、基本面及上市后对沪胶的影响三方面逐一加以阐述和分析。

1、原料收集、充分氧化及储存;标胶加工工厂按照市场行情对外进行原料采购报价,从胶农或者二盘商收购杯胶,放在堆场晾晒及仓库堆存(通常15-30天),目的是为让杯胶充分氧化使产出的橡胶各项指标更加均匀;

2、破碎、冲洗、压皱、造粒;杯胶入破碎机出来的大块生胶经简单冲洗立即进入搅拌池进行清理洗涤,木屑及铁屑等杂质被过滤后进行二次破碎,破碎成小块并再次进行清理洗涤过滤杂质,反复破碎成更小块进入水池清洗。小块清洗后进入绉片机,用绉片机压成薄薄的绉片,在压绉的过程中要用大量的清水不断地冲洗,将绉片中残留的化学杂质等洗出来,接下来绉片进造粒机造粒清洗,造粒过程中有的工厂因原料、工艺不同会掺加生片,有些工厂则不加;

3、烘烤;橡胶颗粒入烤炉进行烘烤,烘烤时间每个工厂因原料、工艺而不同,大约为3-4小时出炉;

4、称重、成型、抽检、检验;出炉后称重成型,大约每六块切一块检查中间是否烤透,有无杂质点;每十块切对角取样送实验室检测,抽样率为10%。

20号胶主要资源在国外,国内资源很少。国内的产量在10万吨左右,大部分是民营胶。国内产量分布情况去看,海南农垦3万吨,云南农垦基本没,云南民营胶厂4-6万吨,中化国际3万吨。在广垦收购泰华、中化国际收购合盛(Halcyon)后,这两家企业的20号胶生产量有望提高。国外20号胶资源比较丰富,主要以泰国、马来西亚和印度尼西亚为主。泰、马、印年20号胶出口量约470万吨,另外混合约130万吨。中国天胶年进口量430万吨,标胶约在166万吨,混合约198万吨。2016年,泰国、印尼和马来西亚分别生产天然橡胶441、316、67万吨,其中20号胶分别为262、303、54万吨,20号胶产量占其总产量的比重分别为59%、96%和81%。我国20号胶产量较少还在于1、我国的社会治安条件不允许将胶乳留在胶园长时间,在橡胶价格处于高位时,偷抢胶园胶乳和胶块的问题严重;2、全乳胶有较高的升水;3、历史生产习惯;4、生态文明村建设不允许制作生胶片会产生污水和臭味。

我国标准胶进口主要是通过来料加工贸易,因此是下游需求最直接的进口天胶胶种。具体来看一般贸易占比11.5%;来料加工贸易51.6%;保税区仓储和进出境货物35%。随着我们国家轮胎子午化率的逐步的提升,20号胶使用也日益广泛,从下游轮胎企业的生产经营情况了解到:20号标胶和20号复合胶(混合胶)是用量占比非常高的两类胶种,企业的20号标准胶往往通过长约来保证用量需求,定价一般参照SICOM报价加升贴水来确定。而20号混合胶则一般都会采用以市场行情报价为导向零单采购的方式操作。

进口20号标胶主要的三个品种是STR20、SMR20和SIR20,STR20、SMR20和SIR20都可用来生产子午胎,印尼SIR20也用于生产斜交胎。一般STR20价格稍高于SMR20(波动范围-120至90美元/吨),STR20和SMR20价格都明显高于SIR20,但是从图12、13能够准确的看出2012年开始价差显著缩小,STR20与SIR20的波动范围在-120至200美元/吨附近,平均值约为31美元/吨。一般来说,WF全乳的价格要高于STR20,从近8年沪胶与STR20的价差来看,平均值在3778元/吨附近,波动范围-304至8183元/吨,而2018年以来,两者的价差有所收窄均值在2451元/吨左右,波动范围在1333-3443元/吨。

SICOM新加坡交易所有20号胶的期货合约,TSR20价差合约和场外合约,主要参与者是东南亚橡胶生产商、现货贸易企业和下游消费商,一般按照SICOM的期货价格加升贴水的点价模式报盘。SICOM天然橡胶期货的日持仓量为10万手左右,单边每日成交量约8000手,2017年交割量为15860吨。从8年的历史数据来看,SICOM TSR 20与沪胶主力合约的价差波动范围在74-9008元/吨,均值约为4078元/吨。

产品价格取决于市场,20号胶一旦上市远月升水幅度可能大幅度降低,买现抛期的套利逻辑可能被打破。我们预计20号胶上市后,会对市场产生以下影响:

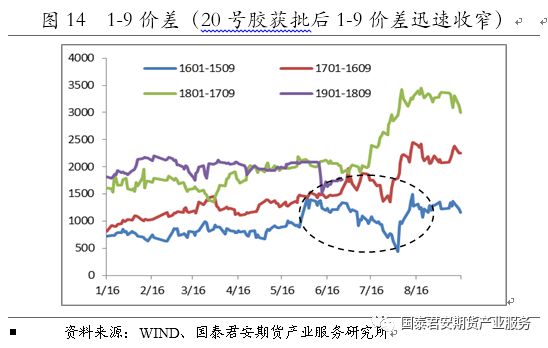

1)20号胶作为面向境外投资者的新品种,会复制原油期货的相关规定,在上海能源中心挂牌上市。原油期货是按照连续合约的形式,预计20号胶也会采用1-12月连续合约,与SICOM的20号胶期货相同,这点在交易所公布的20号胶期货合约(草案)中也得到证实。连续合约下,01合约的新胶溢价将大幅度降低,1-9套利的空间将大幅收窄。这也是上期所20号作为特定期货品种立项申请获批后,1-9价差迅速收窄的主要原因。

2)目前期货交割规则导致远月持续高升水,2017年套利的现货体量已经扩大到150万吨以上,今年预计可能接近200万吨的规模,市场流通库存长期维持在100万吨以上。20号胶上市后,有利于促进沪胶期现回归,由于交割品近似,回归的必然性增加,期现套利的空间收窄,确定性增加。

3)目前上期所设定的交割标的因为品质和价格的原因在下游的应用较少,现货市场和期货市场不匹配,使得下游轮胎厂的套保参与率较低。而我们不难发现到轮胎企业的原料主要有泰标、马标、泰混、马混、印尼标胶等。20号胶上市以后,轮胎企业的买入套保需求会增加,而对于一些大型轮胎企业来说,保持采购价格的稳定和原料品质的稳定比单纯的价格涨跌更为重要。

4)据悉日本将于10月9日上市20号胶,参照新交所采用FOB交割不设交割库。届时如果上期所的20号胶也如约而至,会有3个市场6个期货品种,产业客户利用20号胶进行期现套利的选择增加,市场之间的联动也会增强。

5)目前国内的交割品有八个品牌,产于4个国企(云垦、广垦、中化、海胶)和1个民企(曼列)。其中云南农垦几乎不产标胶,中化国际和海南农垦也以生产全乳胶为主。20号胶上市后这几大企业的全乳胶加工量有望减少,生产全乳胶注册仓单的经营模式也有几率发生改变。未来企业或调整生产结构,做品种间的切换。

从往年情况去看,09合约一般在9月回归,但今年6月就已经基本与混合胶平水。市场走势因为预期节奏加快,20号胶上市以后,对生产结构、贸易模式及合约间价差结构都会有比较大的影响。市场会选择生产效益最好的品种,混合胶套利的空间将被压缩,如果年内上市对于1901合约的也会是较大的利空。1809与1901合约的价差可能会经历一个收窄后修复再收窄的过程,价差中枢将远低于去年的水平,预计可能最终在1000-1500元/吨左右。

分析师声明:作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明:本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不和投入资金的人分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业技术人员咨询并谨慎决策。

闽公网安备

闽ICP备2021010000号-1

闽公网安备

闽ICP备2021010000号-1