发布时间: 2024-03-29 12:47:13 | 作者: 爱游戏体育官网

氧化铝根据用途分为冶金级氧化铝和非冶金级氧化铝(也叫化学品氧化铝),冶金级氧化铝用于电解铝生产,占氧化铝需求的95%。非冶金级氧化铝大范围的应用于陶瓷、耐火材料、电子、化工、石油、机械、医药等众多的行业领域。

氧化铝根据用途分为冶金级氧化铝和非冶金级氧化铝(也叫化学品氧化铝),冶金级氧化铝用于电解铝生产,占氧化铝需求的95%。非冶金级氧化铝大范围的应用于陶瓷、耐火材料、电子、化工、石油、机械、医药等众多的行业领域。

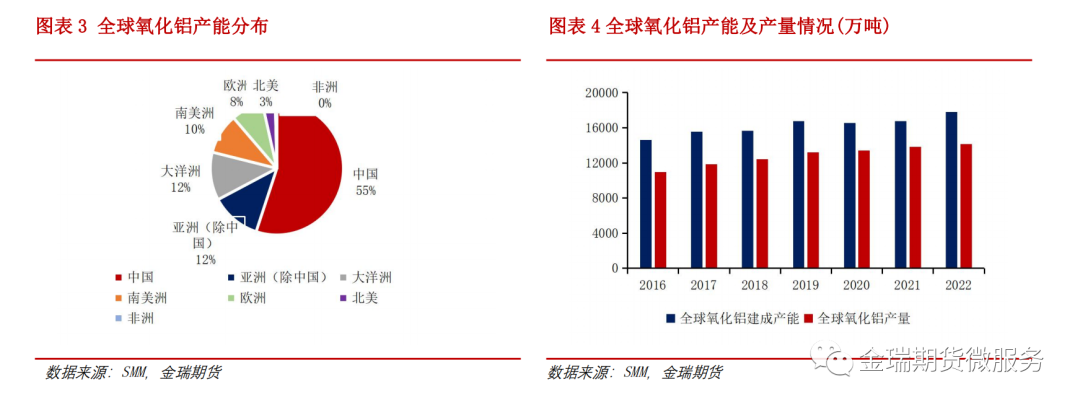

全球氧化铝的生产的基本工艺主要是碱法,包括拜耳法、烧结法和拜尔-烧结联合法,不同工艺应用主要是根据铝土矿的类型和品位。

拜耳法根据矿石类型又可分为高温拜耳法和低温拜耳法高温拜耳法主要使用一水铝石型铝土矿,国内以山西、河南地区为主;低温拜耳法通常用进口三水铝石型铝土矿,国内以山东地区为主。拜耳法生产的基本工艺简单,但对矿石质量发展要求较高,目前多数氧化铝企业采用拜耳法生产。烧结法对矿石质量发展要求较低但能耗高。联合法则是根据不同矿石类型,将拜耳法和烧结法结合起来灵活使用,但工艺复杂,能效高的同时能耗也高。

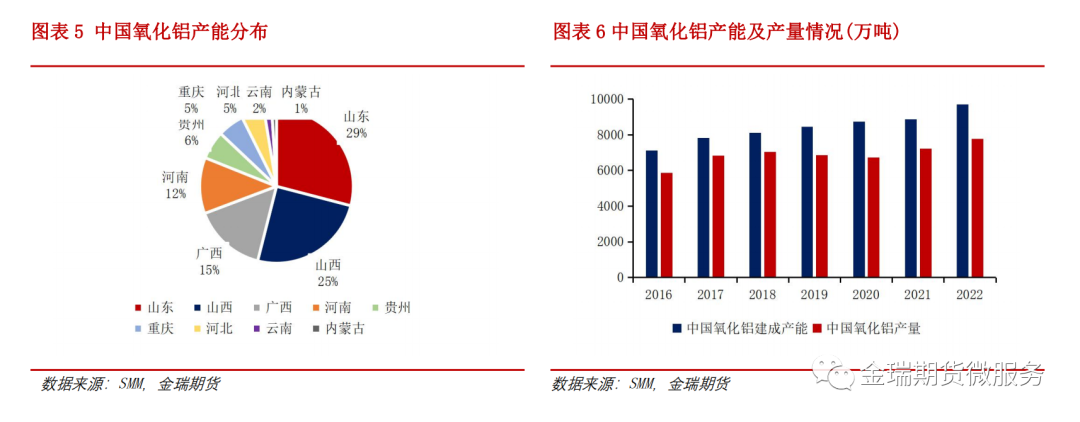

从氧化铝产能分布来看,全球氧化铝产能分布较为广泛,主要分布于亚洲、大洋洲、南美洲、欧洲以及北美,非洲也有少量产能分布。分国别来看,中国氧化铝建成产能占据了全球的半壁江山,其次澳大利亚、巴西、印度、印尼占比分别约26%、14.2%、11.4%、6.5%。

从建成产能和产量来看,据SMM统计数据,全球氧化铝建成产能从2012年的12447万吨增长至2022年的17789万吨,截至今年3月份,全球建成产能合计约为18186万吨。全球氧化铝产量从2012年的9950万吨增长至2022年的14137万吨,复合增长率为3.6%。

氧化铝主要布局在铝土矿资源丰富或下游电解铝产能集中的地方,从我国氧化铝产能分布来看,大多分布在在山东、山西、广西、河南、贵州、重庆、河北、内蒙古和云南等地,其中,山东、山西、广西和河南四省合计占比超80%。

从建成产能和产量来看,我国氧化铝建成产能从2013年的5797万吨增长至2022年的9695万吨,并于今年3月份实现建成产能破亿,达到10025万吨。我国氧化铝产量则从2013年的4653万吨增长至2022年的7768万吨,复合增长率达5.9%。

2013-2018年,我国氧化铝行业快速地发展,产能利用率于2017年达到峰值87.5%,后逐渐回落,目前产能利用率在80%左右。

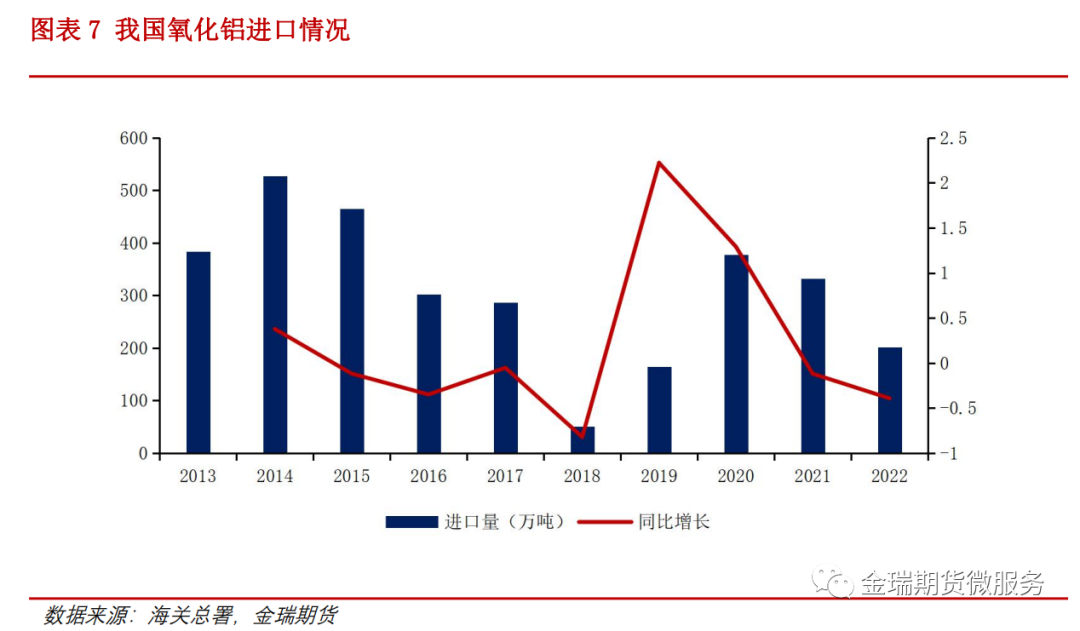

我国作为电解铝生产大国,对氧化铝的需求一直比较旺盛,因此除了我国自有氧化铝生产外,我国还是重要的氧化铝进口国。2017年以前,我国氧化铝尚处于爬坡阶段,因此氧化铝常年处于净进口状态。但近年我国氧化铝进口依赖度年年在下降,2022年依赖度仅为2.3%。近十年来,我国氧化铝仅出现两次规模化出口:一是2018年海德鲁减产导致海外格暴涨,带动我国氧化铝出口窗口打开;二是2022年俄乌战争爆发,俄罗斯作为主要的氧化铝出口国进行的俄铝集团内部的减产,短暂转变了海外氧化铝的贸易流向。

从氧化铝进口来源国来看,澳大利亚、印尼、越南和印度是我国氧化铝的主要进口国,其中澳大利亚占我国氧化铝进口的半壁江山。

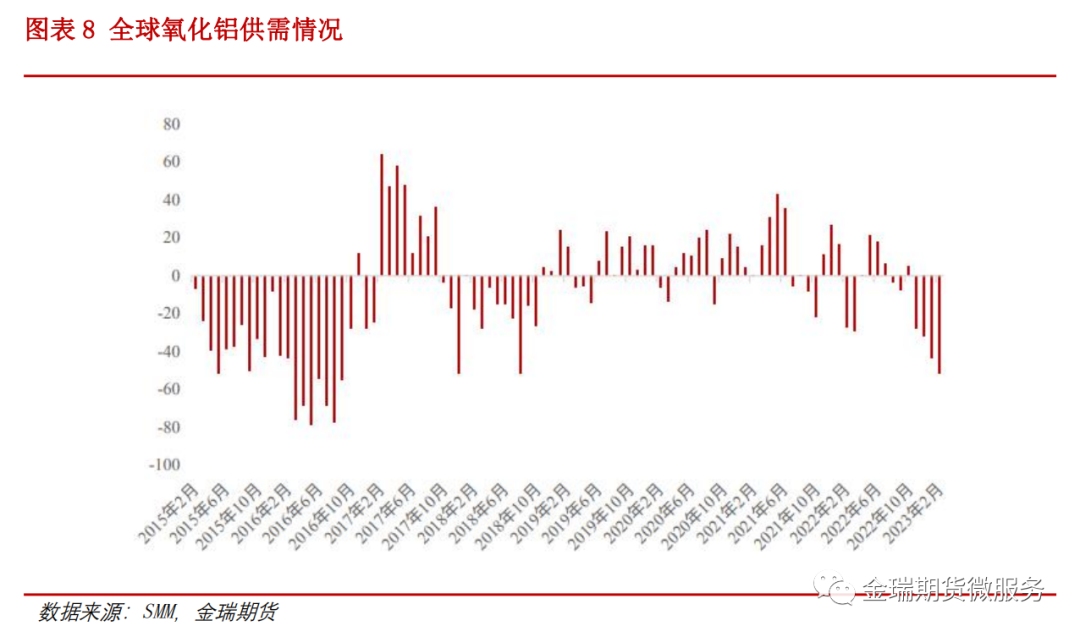

当前全球氧化铝基本处于供需紧平衡的状态。中国作为氧化铝的消耗大国,全球每个月过剩的10-50万吨氧化铝通过流入中国市场来实现全球氧化铝市场的动态平衡。

当前中国氧化铝平衡趋于过剩。2016年以前由于国内氧化铝价格的低迷引发山东企业的大规模减产,氧化铝呈短缺状态。2017-2018年随着国内新投产能落地,国内市场开始趋于过剩。2019年到2022年,氧化铝供应过剩程度加深,主因2019年海外海德鲁巴西氧化铝厂复产以及EGA旗下的氧化铝厂复产带来氧化铝增量,导致我国恢复氧化铝净进口,从而过剩幅度加深。

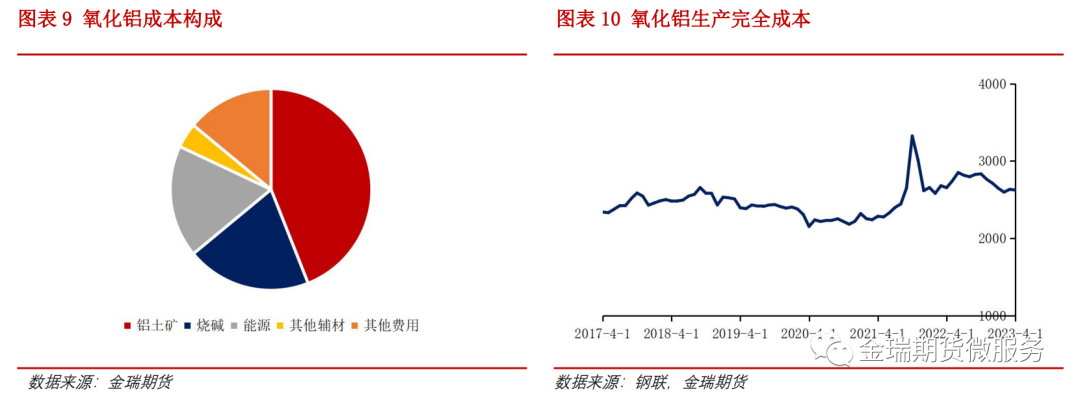

氧化铝生产所带来的成本包含铝土矿、烧碱、能源、石灰和另外的费用,其中铝土矿是氧化铝生产最主要的成本来源,一般生产1吨氧化铝消耗约2.3-2.7吨的铝土矿。以国内一水硬铝石为例,铝土矿生产所带来的成本占总成本约44%,能源成本占20%左右,烧碱占18%左右。从成本表现来看,铝土矿价一直比较坚挺,烧碱和能源价格主要受市场行情影响。

近年来我国对铝土矿进口依赖度正逐渐提升,除了山东、重庆、内蒙古地区几乎全部采用进口矿以外,2022年的新投项目如博赛、靖西天桂、河北文丰三家均使用进口矿。除了冶炼过程成本低廉,进口矿使用占比提升还有另外两点原因:一方面对于一些沿海城市及其周边城市来说,进口矿采购成本较低,综合看来使用进口矿冶炼的成本低于国产矿的成本,我们通过对45家企业成本做多元化的分析,发现90%成本分位线以上的氧化铝企业大部分来自山西以及河南使用国产矿较多的地区;另一方面近年来国内矿产逐渐贫化,加上愈发趋紧的环保督察政策,使得国产矿供应紧张,企业为了能够更好的保证生产活动稳定进行,有时也不得不采取国产矿和进口矿混用生产,或者对部分生产线进行技改,直接用进口矿进行生产。

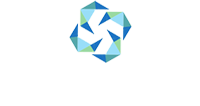

氧化铝利润在2017年供应过剩后明显回落;2021年氧化铝利润上涨明显,主要得益于21年氧化铝价格的快速上涨,企业获得高利润;而22年供需过剩以及成本处于高位,氧化铝企业利润受到挤压,直到企业亏损减产后才有所修复。截至今年4月份,据钢联数据统计,中国氧化铝平均完全成本为2763元/吨,较年初下降107.3元/吨,⽬前国内氧化铝⼚的利润在30-350元/吨不等,⼤⾯积亏损的状态有所缓解。

闽公网安备

闽ICP备2021010000号-1

闽公网安备

闽ICP备2021010000号-1